Esistono molti portali online che consentono agli investitori di prestare denaro direttamente a singoli mutuatari, senza che le banche agiscano da intermediari. Quale modello di dati potrebbe essere alla base di un sito del genere?

Le piattaforme di prestito online riuniscono mutuatari e investitori e consentono loro di scegliere a chi vogliono prestare i propri soldi (nel caso degli investitori) e da chi vogliono prendere in prestito denaro (nel caso dei mutuatari). Alcuni siti di prestito peer-to-peer consentono anche a mutuatari e investitori di concludere i propri affari in termini di tassi di prestito (cioè tassi di interesse) e durata del prestito.

Diamo una rapida occhiata a come funzionano questi portali e poi passiamo a un modello di dati che potrebbe supportarli.

Come funzionano le piattaforme di prestito peer-to-peer?

- I mutuatari forniscono l'importo del prestito desiderato e dettagli rilevanti come età, occupazione, reddito corrente, prestiti correnti, punteggio di credito, saldo bancario medio mensile, programma salariale degli ultimi sei mesi, eventuali richieste o inadempienze sui loro conti negli ultimi dodici mesi, il motivo del prestito, l'intenzione di pagare, ecc.

- Gli investitori si registrano compilando i dettagli pertinenti, incluso l'importo totale che desiderano investire. Tieni presente che devono rispettare KYC (Know Your Customer) e le normative fiscali. KYC è un processo, ampiamente utilizzato dalle istituzioni finanziarie, che ottiene brevi informazioni sull'identità di un mutuatario/cliente.

- I portali esaminano i profili dei mutuatari e assegnano loro i rating di rischio (da A a F; A sta per miglior rating e F sta per peggiore) in base alle loro statistiche finanziarie passate attuali e recenti e ai loro requisiti di prestito.

- I portali possono anche decidere la durata del prestito e i tassi di interesse; questi si basano principalmente sulle valutazioni del rischio dei clienti.

- Le richieste di prestito dei mutuatari (che d'ora in poi chiameremo "biglietti di prestito") vengono elencate (mostrate sul portale) solo al termine del processo di screening per quel cliente.

- Gli investitori registrati possono visualizzare i ticket di prestito elencati e le relative classificazioni di rischio, i requisiti di prestito e altri dettagli rilevanti. Questi li aiutano a prendere una decisione sui loro investimenti.

- Per soddisfare un ticket di prestito, gli investitori possono contribuire con qualsiasi importo, dal minimo del portale (diciamo $ 50) all'importo totale del prestito.

- Una volta evaso un ticket di prestito, gli investitori che hanno contribuito al ticket di prestito devono rilasciare fondi al mutuatario. Di solito, tutte le transazioni finanziarie dei siti di prestito utilizzano conti di deposito a garanzia.

- Una volta erogato l'importo del prestito, i mutuatari rimborsano l'importo sotto forma di EMI (Equated Monthly Rates). Le EMI vengono raccolte in conti di deposito a garanzia e alla fine vengono ridistribuite agli investitori in base alle loro quote nel ticket di prestito.

- I pagamenti EMI includono contributi sia per il capitale del prestito che per gli interessi. Nelle fasi iniziali, il pagamento degli interessi costituisce la maggior parte dell'IME.

- Ci sono due possibili scenari di prestito:i mutuatari pagano parte o tutto l'importo dovuto in anticipo o il pagamento EMI viene ritardato. Questi ritardi possono variare da un paio di giorni a un paio di mesi. Se i pagamenti sono ritardati, i mutuatari sono soggetti a interessi aggiuntivi e una penale sulle EMI inadempienti.

- Se i mutuatari pagano parte dell'importo del prestito in sospeso, questo viene distribuito tra gli investitori in base alle loro quote nel biglietto del prestito.

Il modello di dati

Puoi vedere il modello di dati completo di seguito. Ruota principalmente attorno a due entità:gli investitori che prestano denaro e i mutuatari che lo richiedono.

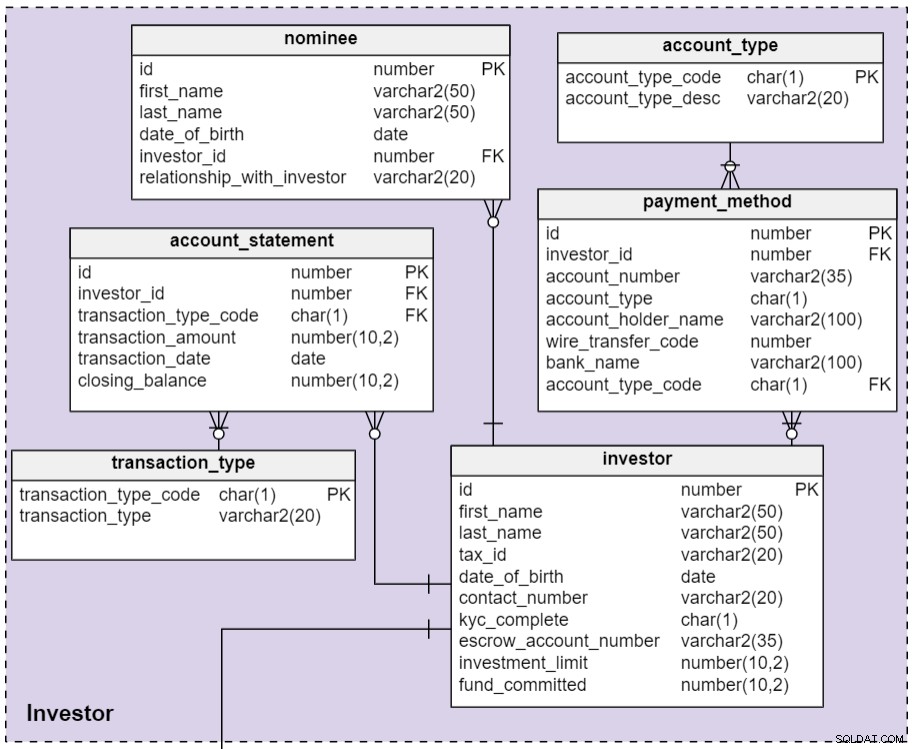

Sezione 1:Investitore

Le piattaforme di prestito peer-to-peer (P2P) online consentono alle persone di registrarsi come investitori inserendo i loro dettagli di base, inclusi i metodi di pagamento e gli intestatari. Cattura anche tutte le transazioni che effettuano contro il loro conto di deposito a garanzia con la piattaforma P2P.

L'investor la tabella memorizza i dettagli di base degli investitori. La maggior parte delle colonne di questa tabella sono autoesplicative ad eccezione di:

id– Un identificatore univoco assegnato a ogni singolo investitore.tax_id– Codice fiscale del governo dell'investitore (o, negli Stati Uniti, numero di previdenza sociale (SSN)). Questa colonna aiuta la piattaforma a rimanere conforme alle normative fiscali.kyc_complete– Il processo KYC viene eseguito per acquisire i dettagli completi degli investitori. Questa colonna contiene una Y o una N, a seconda che il processo sia completo per quell'investitore.escrow_account_number– Ad ogni investitore viene assegnato un conto di deposito a garanzia unico. Tutte le transazioni finanziarie tra investitori e mutuatari avvengono tramite questo conto a garanzia.fund_committed– L'importo che l'investitore ha impegnato per l'investimento (finora).

Il nominee la tabella contiene informazioni sui nominativi degli investitori. Tutti gli investitori possono registrare candidati nel proprio profilo. I candidati sono persone conosciute dall'investitore – molto probabilmente i loro familiari o amici – che hanno diritto a ricevere pagamenti in caso di decesso dell'investitore. Tutte le colonne di questa tabella sono autoesplicative.

Il account_statement la tabella memorizza i dettagli di tutte le transazioni eseguite dagli investitori. Una transazione può essere un deposito o un prelievo. Quando un investitore mette del denaro nel proprio conto di deposito a garanzia, si tratta di una transazione di "deposito". Una transazione di "prelievo" si verifica quando un investitore preleva parte o tutto il denaro nel proprio conto di deposito a garanzia. In entrambi i casi, il closing_balance viene aggiornato di conseguenza.

Il payment_method la tabella contiene informazioni sui metodi di pagamento utilizzati per aggiungere fondi al proprio conto di deposito a garanzia. Gli investitori possono aggiungere più conti bancari per depositare o prelevare i propri soldi. Le colonne di questa tabella sono autoesplicative.

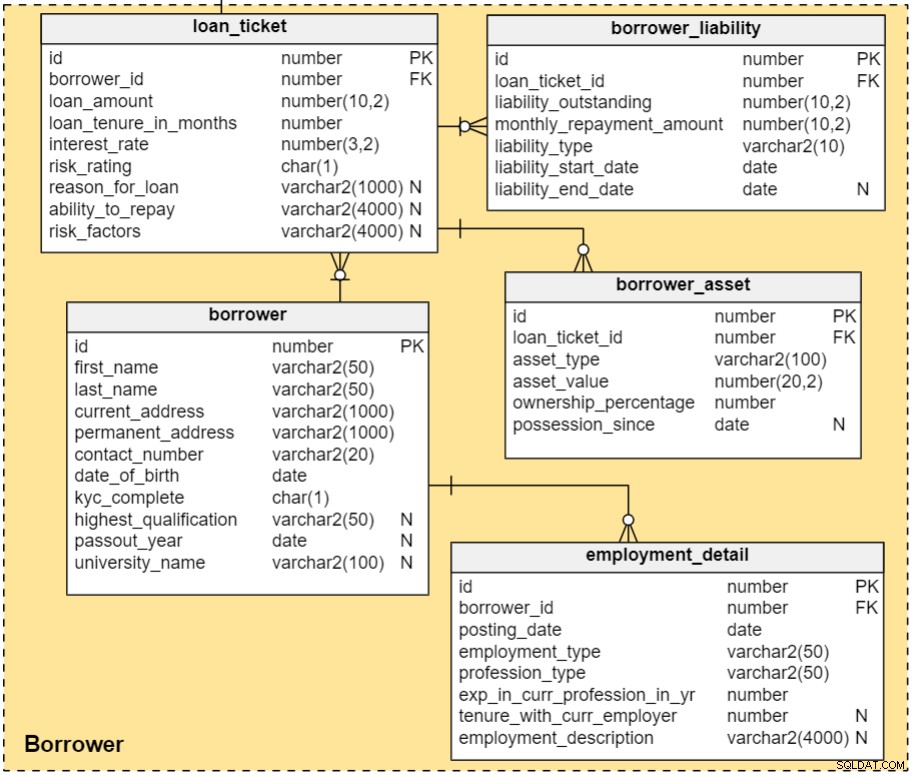

Sezione 2:Mutuatario

Questa area tematica spiega come acquisiamo e manteniamo i dettagli dei mutuatari; ci illumina anche sui processi coinvolti nella verifica del mutuatario, o sulla comprensione della loro capacità e disponibilità a rimborsare.

Il processo inizia con la registrazione dei mutuatari sul sito. Acquisiremo informazioni sulla loro istruzione, professione, stato finanziario e requisiti di prestito. I portali di solito acquisiscono dettagli educativi perché svolgono un ruolo chiave nel processo decisionale degli investitori, soprattutto quando i mutuatari non hanno dettagli sull'occupazione favorevoli. I dettagli finanziari includono il loro reddito mensile, eventuali debiti in essere correnti, estratti conto bancari degli ultimi sei mesi, eventuali assegni rimbalzati di recente e se hanno entrate regolari.

Una volta completato questo processo di verifica, ai mutuatari viene assegnata una valutazione del rischio. I loro requisiti di prestito (cioè i biglietti di prestito) sono resi disponibili sul portale per la visualizzazione pubblica. In qualsiasi momento, gli investitori possono visualizzare tutti i ticket di prestito aperti, ovvero quelli che non sono ancora finanziati al 100%.

Il borrower la tabella contiene i dettagli del profilo dei mutuatari, che vengono acquisiti durante il processo di registrazione. Le colonne di questa tabella sono autoesplicative, ad eccezione delle seguenti:

kyc_complete– Contiene una Y o una N, a seconda che il processo KYC sia completo per questo mutuatario.highest_qualification– Il titolo di studio più alto di questo mutuatario; per esempio. laurea, laurea, ecc.passout_year– L'anno in cui il mutuatario ha completato la qualifica più alta.university_name– L'università in cui il mutuatario ha conseguito la qualifica più alta.

Il employment_detail la tabella memorizza i dettagli sull'occupazione dei mutuatari. Le colonne di questa tabella sono autoesplicative.

Una volta che il portale ha verificato i dettagli di base dei mutuatari, crea biglietti di prestito per le loro esigenze e acquisisce le loro attività e passività. I dettagli di attività e passività sono messi a disposizione degli investitori per riferimento. Gli investitori potrebbero dover fare riferimento a questi dettagli per determinare la capacità dei mutuatari di rimborsare.

Viene creato un ticket di prestito per ogni richiesta di prestito. Queste informazioni sono memorizzate nel loan_ticket tavolo. Le colonne sono:

id– Un numero univoco assegnato a ciascun biglietto di prestito.borrower_id– Una colonna referenziata dalla tabella del mutuatario.loan_amount– L'importo del prestito desiderato.loan_tenure_in_months– Il numero di mesi durante i quali verrà rimborsato il prestito.interest_rate– Il tasso di interesse per quel prestito.risk_rating– A ciascun mutuatario viene assegnato un rating di rischio. Dipende dalle loro attività, passività e altri dettagli finanziari.reason_for_loan– Perché il mutuatario ha bisogno di questo prestito. Il motivo di un prestito è un fattore chiave per alcuni investitori. Ad esempio, alcuni investitori preferiscono investire per motivi di istruzione o consolidamento del debito, ma potrebbero evitare prestiti che finanziano una vacanza.ability_to_repay– Il portale cattura i punti elenco che si riferiscono alla capacità del mutuatario di rimborsare un prestito. Questi punti elenco vengono presi in considerazione dagli investitori durante il loro processo decisionale.risk_factors– Questa colonna memorizza le informazioni acquisite dal portale con riferimento ai rischi associati all'investimento in questo prestito.

I rating di rischio sono calcolati attraverso un algoritmo che si basa sui dettagli presentati dal mutuatario. Un dipendente della piattaforma esamina il profilo di ciascun mutuatario, ne convalida i dettagli finanziari (incluso il punteggio di credito) e può manipolare la valutazione del rischio, l'importo del prestito (ad esempio abbassando l'importo se necessario) e la durata del prestito durante l'elaborazione della richiesta di prestito.

La borrower_liability la tabella contiene i dettagli sui prestiti in essere dei mutuatari. Le colonne di questa tabella sono:

id– La chiave primaria della tabella.loan_ticket_id– Fa riferimento aloan_tickettabella.liability_cost–L'importo residuo del prestito.liability_type– Il tipo di responsabilità, ad es. mutuo casa, prestito auto, prestito personale, ecc.liability_start_date– La data di erogazione del prestito.liability_end_date– La data in cui il prestito sarà completamente estinto.

Il borrower_asset la tabella memorizza le informazioni sulle attività e sugli investimenti dei mutuatari. Queste attività possono essere depositi fissi, immobili e investimenti (azioni/debito) che i mutuatari possiedono in tutto o in parte. In realtà non è una garanzia per il prestito, ma può essere liquidata se necessario. Inoltre, fornire dettagli sugli asset rafforza il profilo del mutuatario. Le colonne di questa tabella sono:

id– La chiave primaria della tabella.loan_ticket_id– Fa riferimento alla tabella loan_ticket.asset_type– Il tipo di risorsa, ad es. immobiliare, deposito fisso, fondi comuni di investimento, azioni, ecc.asset_value– Il valore di mercato attuale dell'asset.ownership_percentage– La percentuale di proprietà del mutuatario. Alcuni asset vengono acquistati in collaborazione con un'altra persona.possession_since– La data in cui il mutuatario ha acquisito questo bene.

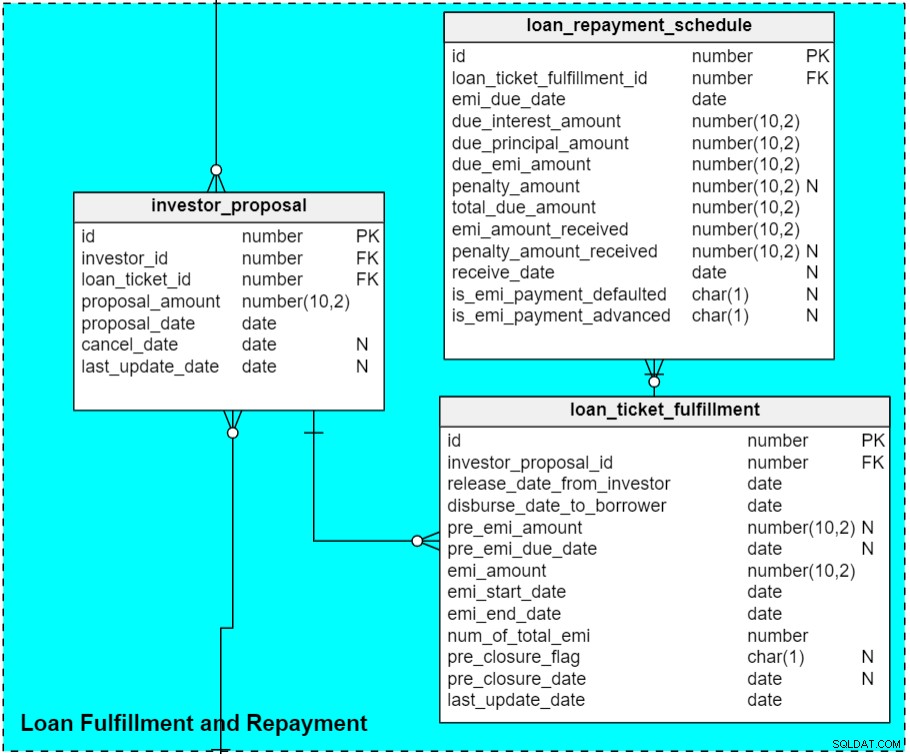

Sezione 3:Adempimento e rimborso del prestito

Questa area tematica contiene i dettagli delle proposte di prestito, dell'adempimento e del rimborso.

La investor_proposal la tabella memorizza i dati associati alle proposte degli investitori sui biglietti di prestito. Dopo che i biglietti di prestito sono stati pubblicati sul portale, gli investitori possono presentare le loro proposte su di essi. La maggior parte delle colonne di questa tabella sono autoesplicative, ad eccezione di:

proposal_amount– L'importo che l'investitore vuole prestare. Gli investitori possono proporre importi fino al 100% del biglietto del prestito.proposal_date– La data di presentazione della proposta.cancel_date– Gli investitori possono annullare le proposte che non sono state convertite in richieste di esborso. Questa colonna contiene la data (se presente) in cui la proposta è stata annullata.last_update_date– Gli investitori possono anche modificare l'importo di una proposta, ma solo prima che venga convertita in una richiesta di esborso. Questa colonna contiene la data dell'ultimo aggiornamento della proposta.

Ora, passiamo al loan_ticket_fulfilment tavolo. Una volta che un ticket di prestito è stato completamente finanziato, vengono create richieste di evasione per soddisfare il ticket di prestito. Queste richieste di adempimento sono anche note come richieste di esborso, ovvero per gli investitori che rilasciano i fondi sul conto del mutuatario. (Nota:questa tabella contiene anche informazioni sull'EMI e sulla pre-chiusura, di cui parleremo separatamente.) Le colonne di questa tabella sono:

id– Un numero univoco assegnato a ciascuna richiesta di evasione. Se ci sono 10 investitori che contribuiscono a un biglietto di prestito, ci sarebbero 10 record in questa tabella che si riferiscono a quel biglietto di prestito.investor_proposal_id– L'ID di ogni investitore che ha contribuito al biglietto del prestito; questo fa riferimento anche all'importo che l'investitore deve rilasciare.release_date_from_investor– La data in cui l'investitore ha rilasciato fondi sul conto di deposito a garanzia.- disburse_date_to_borrower – La data in cui l'importo viene accreditato sul conto del mutuatario. Di solito, entrambe queste transazioni avvengono lo stesso giorno o con un intervallo di un giorno lavorativo.

last_update_date– Questa colonna viene aggiornata quando viene aggiornato un record.

Il loan_ticket_fulfillment la tabella contiene anche informazioni sulla quota di ciascun investitore nei pagamenti pre-EMI e EMI. Quando i mutuatari hanno accesso solo a una parte dell'importo del prestito, sono tenuti a pagare gli interessi solo sull'importo erogato (fino a quando non sarà disponibile l'intero importo del prestito). Questo interesse è chiamato interesse pre-EMI (PEMI) ed è pagabile mensilmente fino all'esborso finale, dopodiché iniziano gli EMI.

pre_emi_due_date– La data di scadenza del pre-emi. Di solito è l'ultimo giorno del mese in cui il prestito è stato adempiuto.pre_emi_amount– L'importo calcolato di pre-emi.emi_amount– L'importo che il mutuatario paga come rata mensile.emi_start_date– La data di inizio dell'EMI. Di solito è il primo giorno del mese successivo (ad es. un prestito viene estinto il 13 gennaio e l'EMI inizia il 1 febbraio).emi_end_date– La data in cui il mutuatario dovrà pagare l'ultima EMI. Questa è una colonna calcolata che viene aggiornata al momento dell'estinzione del prestito. Se la durata del prestito è di 12 mesi e la data di inizio dell'EMI è il 1° febbraio 2019, l'ultimo EMI verrà pagato il 1° gennaio 2020.number_of_total_emi– Il numero di EMI da pagare in questo prestito.

I mutuatari possono chiudere (ripagare) i loro prestiti anticipatamente pagando l'importo principale in sospeso nel suo complesso. In termini bancari, questo è noto come "pre-chiusura" di un prestito. Un mutuatario può pre-chiudere il prestito per uno o più prestatori alla volta pagando la quota di quel prestatore dell'importo principale in sospeso. Ho aggiunto due colonne alla tabella per gestire questo caso:

pre_closure_flag– Questa colonna indica se il prestito è pre-chiuso. Per impostazione predefinita, questa colonna rimane vuota.pre_closure_date– La data di pre-chiusura del prestito. Per un prestito in corso, questa colonna rimane vuota.

Il loan_repayment_schedule la tabella contiene i dettagli sui rimborsi del prestito. Non appena viene erogato un prestito, in questa tabella vengono inseriti i record per ciascun piano di pagamento EMI. Se, ad esempio, ci sono 10 investitori che hanno investito in un ticket di prestito, ci sarebbero 10 record nel loan_ticket_fulfillment tavolo. Se la durata di quel prestito è di 12 mesi, il loan_repayment_schedule la tabella conterrà 120 record (10 record x 12 mesi).

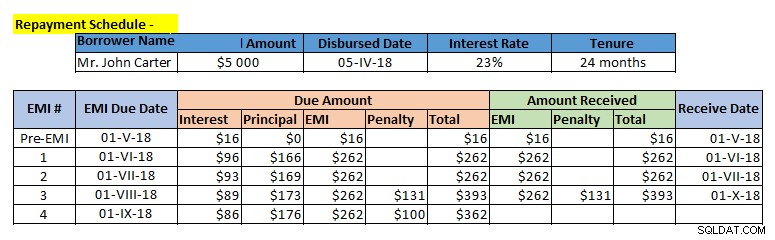

Prima di continuare, dai un'occhiata a un programma di rimborso di esempio:

Diverse colonne nel loan_repayment_schedule tabella sono colonne di importo, create per memorizzare l'importo dovuto e gli importi pagati verso le varie componenti EMI. Alcune delle altre colonne sono:

id– Un numero univoco assegnato a ciascun pagamento.loan_ticket_fulfillment_id– Questa colonna contiene i dettagli relativi all'investitore, al biglietto del prestito e al mutuatario.is_emi_payment_defaulted– Se l'IME non viene pagato entro la data di scadenza, questa colonna viene aggiornata con "Y". Per impostazione predefinita, questa colonna rimane vuota.is_emi_payment_advanced– Se sono già state pagate una o più EMI future, questa colonna viene aggiornata a "Y" rispetto a tutti quei record.

Cosa ne pensi del modello di dati della piattaforma di prestito?

Pensi che consentire a mutuatari e investitori di fare i propri accordi di prestito sia complesso? Di quali modifiche ha bisogno questo modello di dati se consentiamo loro di negoziare sui tassi di prestito e sulla permanenza in carica?

Fateci sapere le vostre opinioni nella sezione commenti.